什么是以太坊质押?未来前景如何?2026年以太坊质押十大统计数据与趋势

时间:2026-02-02 来源:互联网

本表整合了我们分析得出的十大基准指标,为2026年以太坊质押领域提供了精炼的执行摘要。

| 公制 | 当前价值 | 洞察 |

|---|---|---|

| 网络健康 | ||

| 总质押量 网络安全 | 3586万以太币 28.9%的供应量 | Active validators now exceed 1.1M. |

| 净质押资金流 30天趋势 | -600,000 ETH | 当前提款额超过存款额(负现I金流)。 |

| 质押收益 年化收益率(基础利率 + 市场效率溢价) | 3.3% 年化收益率 | 包含2.84%的共识奖励+优先手续费。 |

| 市场结构 | ||

| 丽都统治 最大实体 | 24.2% | 仍为主要的流动性质押服务提供商。 |

| CEX市场份额 Binance | 38.74% 交易所质押 | 币安以320万ETH的规模领跑中心化服务商。 |

| 重新质押 TVL 遗传基因层 | $16.25B 93.9% 统治率 | 通过重新部署质押的ETH实现高资本效率。 |

| 协议状态 | ||

| 验证器队列 退出状态 | 已清除(< 1 分钟) | 队列从260万ETH的峰值水平崩溃。 |

| ETF分红 灰度(ETHE) | $0.083 每股 | 首只在美国上市的分配质押奖励的ETF。 |

1. 目前有超过3590万枚以太坊正在被质押

根据hildobby Dune仪表盘的最新数据显示,当前质押的以太坊(ETH)总量已达35,859,802枚。该数值约占流通总量(Circulating Supply)的28.91%。这笔质押资金通过1,100,000名活跃验证者保障网络安全,为所有以太坊协议参与者提供可靠的去中心化安全防护。

质押参与量持续保持稳步上升趋势,自2025年初的32,000,000 ETH逐步增长。这一趋势反映出机构信心增强及流动性再质押协议的普及。尽管在2025年末周期中偶现资金赎回高峰,净流入仍保持正增长态势。

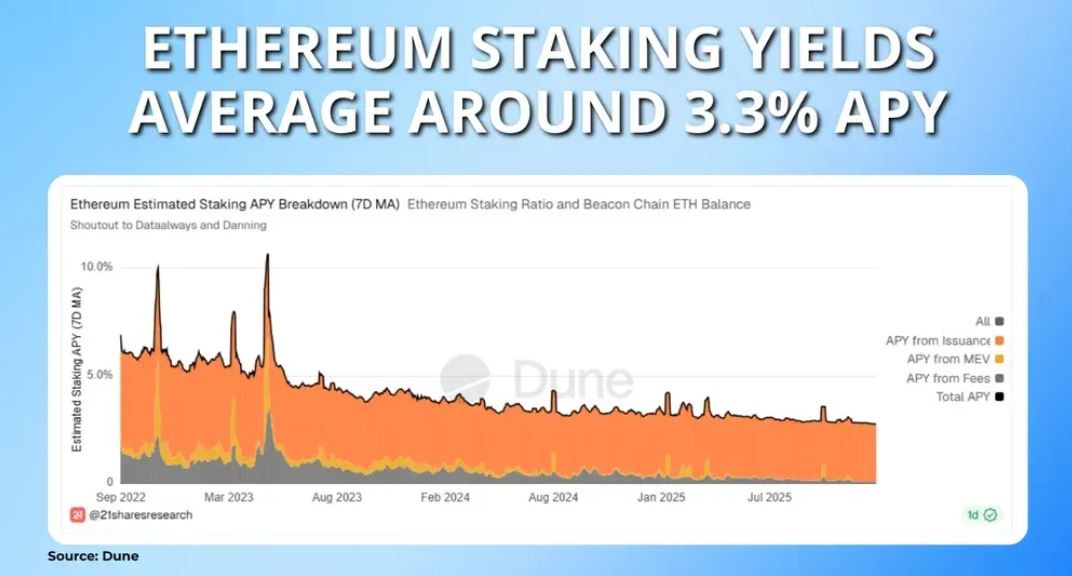

2. 以太坊质押年化收益率平均约为3.3%

以太坊质押目前通过共识层奖励产生2.84%的年化收益率。该比率与活跃验证者数量存在数学关联。随着总质押量增加,基础奖励率将逐步降低,以确保网络发行量的可持续性。

在计入MEV和交易优先费后,总回报率常超过3.3%。这些额外激励机制使质押者在网络拥堵高峰期获得额外收益。这种分层奖励机制仍是推动长期机构资本配置的核心驱动力。

3. 以太坊质押净流入持续保持正值

Dune提供的数据显示,净质押资金流出现了重大转变,自2025年末起转为负值。尽管10月初曾出现超过1,000,000 ETH的巨幅飙升,但此后趋势急转直下,持续呈现净流出态势。

日常活动数据显示,本金提取和奖励申领额经常超过新入账存款。自11月下旬以来,代表两周净流量的黑色曲线始终低于零,表明离开该协议的ETH数量超过流入量。

截至2026年1月初,净流入量跌至约-600,000 ETH的局部低点。这表明参与者正经历显著的解质押或获利了结阶段,标志着市场已脱离此前季度周期中观察到的高速增长阶段。

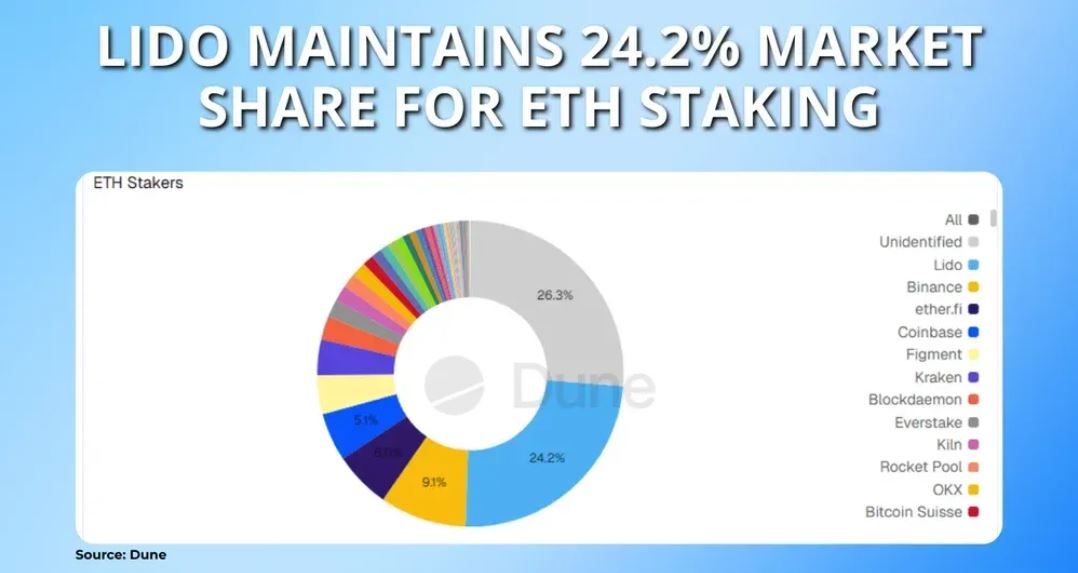

4. Lido在ETH质押市场中保持24.2%的市场份额

以太坊质押仍集中于10家主要实体手中,它们掌控着超过60%的网络总质押量。流动性质押协议和中心化交易所主导着该市场,为各类机构及散户投资者提供了便捷的入场通道。

Lido:持有8,721,598 ETH,在质押生态系统中占据24.2%的市场份额。币安:作为最大的交易所运营商,持有3,289,104枚ETH,占据9.1%的市场份额。以太坊.fi:位列第3,持有2,148,329 ETH,通过热门流动性再质押服务占据6.0%市场份额。Coinbase:管理着1,840,952枚ETH,占以太坊网络所有活跃验证者的5.1%。Figment:作为领先的质押池运营,持有1,480,352枚ETH,占总供应量的4.1%。Kraken:为用户安全保管1,347,650枚ETH,在总质押量中保持3.7%的份额。

5. 以太坊经济价值仍保持在1100亿美元以上

以太坊的经济安全在2025年初达到1500亿美元以上的峰值,这得益于质押机制和ETH价格的飙升。该指标代表所有质押ETH的总美元价值,截至2026年1月6日,目前在1120亿美元左右波动,确保了协议层面的高安全性。

自2021年以来,该网络的安全价值从近乎零飙升至逾1000亿美元。尽管近期市场波动导致其较历史峰值下跌25%,当前估值仍较2023年初水平高出四倍。

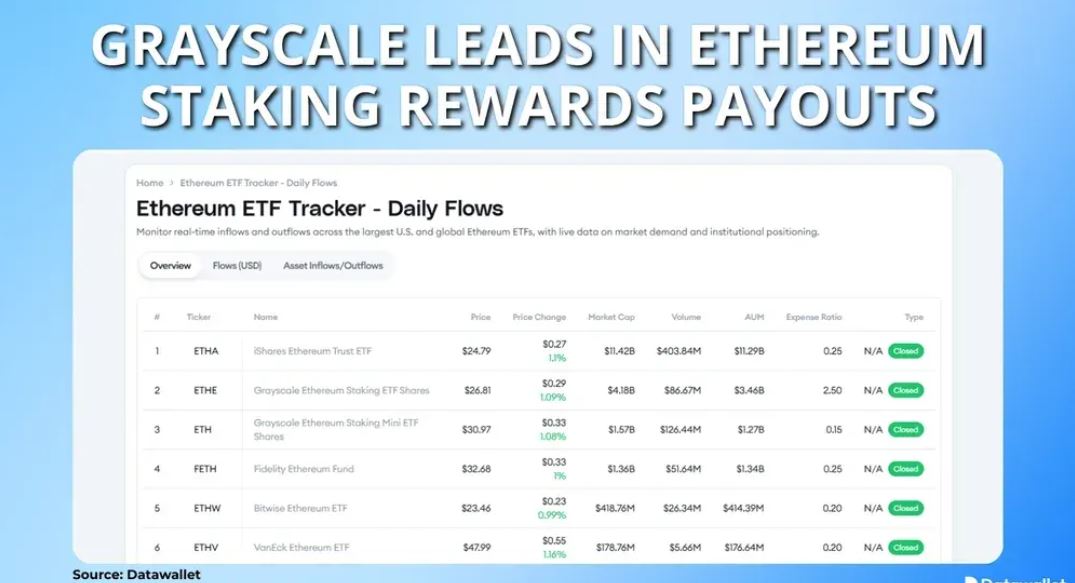

6. 灰度在ETH质押奖励支付方面领先

现货以太坊ETF在2025年末经历了重大变革,当时关于质押的监管壁垒开始消解。虽然美国最初推出的产品不包含收益功能,但近期获批的基金允许参与网络验证,为股东创造被动收益。

灰度以太坊质押ETF(ETHE):于2026年1月6日向投资者分发了首笔质押收益,每股收益为0.083178美元。灰度以太坊质押迷你ETF(ETH):于2025年10月成功激活原生质押功能,成为首只提供收益的美国迷你信托基金。WisdomTree实物以太坊(ETHW):在欧洲运营并支持质押功能,当前年化净质押收益率约为1.13%。21Shares以太坊质押交易所交易产品:管理3.16亿欧元资产,采用累积分红正策,自动将所有质押收益进行再投资。CoinShares实物质押以太坊:采用0.0%管理费结构,并将100%质押收益全额分配给基金持有人。VanEck以太坊ETN:提供最高5%的原生质押收益,同时通过受监管的机构加密托管商维持实物支持。机构对支持质押的交易所交易产品(ETP)的采用持续增长,投资者寻求获得3%至5%的额外年化回报。市场领导者如贝莱德和富达正积极寻求类似能力,以在2026年对抗灰度在该领域的先发优势。

7. 以太坊验证者退出队列降至历史最低水平

以太坊验证者退出队列于2026年1月6日骤降至32 ETH,较9月峰值2,670,000 ETH暴跌99.9%。此项缩减消除了抛售压力,因完整退先的平均等待时间现仅需1分钟。

与此同时,在BitMine激进质押659,219枚代币的推动下,入场队列激增至1,300,000 ETH。机构对质押支持ETF的需求进一步加剧了这一积压,预示着网络安全与奖励机制正迎来重大转向,逐步转向长期化发展。

这一历史性转变表明,整个生态系统中的验证者抛售压力已完全枯竭。当前975,088名活跃验证者锁定着35,670,000枚ETH,空荡的退出队列证实参与者正选择收益生成而非清算资产。

8. 中心化交易所掌控以太坊质押市场份额

中心化交易所仍是零售和机构以太坊质押的主要入口。这些交易所管理着8,488,728枚ETH,为全球加密货币市场的数百万用户提供简化的收益获取渠道,同时处理验证者管理的复杂技术问题。

币安:以3,289,104 ETH领跑中心化交易所(CEX)类别,占据交易所质押市场38.74%的份额。Coinbase:以1,840,952枚ETH的质押量稳居第二位,占据中心化质押市场21.69%的份额。Kraken:为用户保障1,347,650枚ETH,占据该领域高达15.87%的份额。OKX:其质押浅包持有529,390枚ETH,占据交易所总质押量的6.24%。比特币瑞士:为客户管理432,984枚ETH,占 中心化服务商生态系统的5.10%。Upbit:以389,248 ETH支持该网络,以4.59%的市场份额位列前六。尽管币安仍占据主导地位,但流动性质押协议的崛起持续冲击着中心化服务商的市场份额。最新数据显示,随着用户寻求替代传统交易所质押模式的去中心化方案,市场格局正发生转变。

9. 以太坊再质押市场规模突破160亿美元

截至2026年初,以太坊再质押生态系统的总锁定价值已达16,257,000,000美元。该指标体现了主要协议的综合资本效率,这些协议允许用户重新部署其质押的ETH,以保障更多去中心化服务与层级的安全。

当前数据显示,有4,650,055枚ETH正被用于再质押框架中,为主动验证服务提供加密经济安全保障。这一规模凸显出机构投资者对通过多层安全协议实现全以太坊网络收益最大化的强烈需求。

Eigenlayer:以15,258,000,000美元的TVL和4,364,467枚ETH的规模主导该领域,占据93.9%的市场份额。共生协议:位列第二,总锁仓价值(TVL)达8.97亿美元,质押量为256,533 ETH,占据再质押市场5.5%的份额。Karak:管理着1.02亿美元的TVL和29,055 ETH,占据总再质押资产量的约0.6%。2026年的最新趋势显示,尽管面临低于1%的低增量回报带来的挑战,行业正转向追求资本效率。许多开发者如今优先构建可持续的经济模型,以确保主动验证服务(AVS)平台能为大型机构ETH资金库提供持续可行的再质押方案。

诸如Fusaka和Glamsterdam等协议升级将通过提升次级网络的数据可用性,进一步最大化再质押效率。这些进步确保以太坊持续作为共享安全的核心枢纽,推动去中心化金融与质押领域的深度融合。

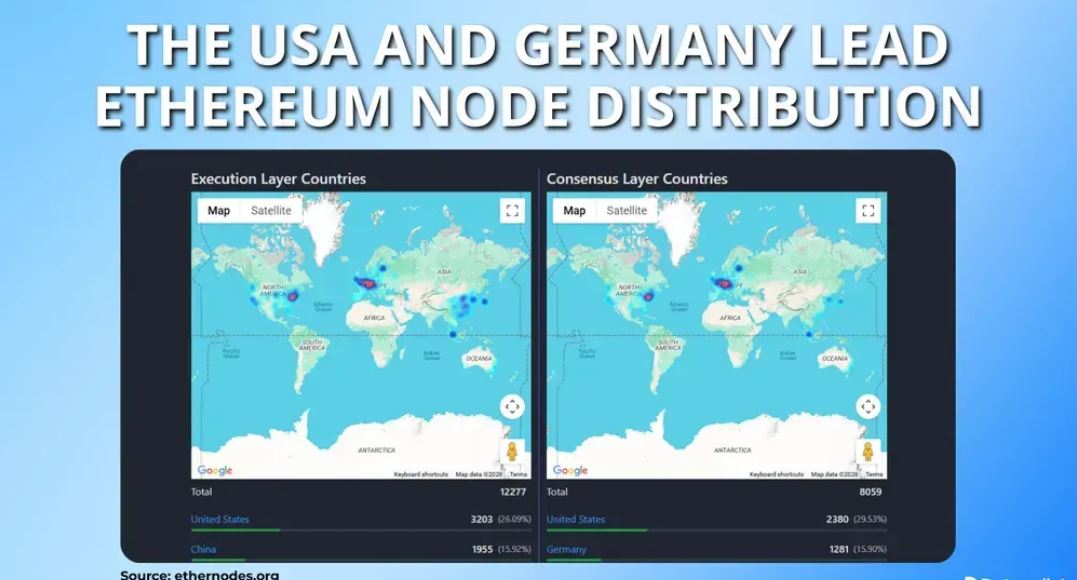

10. 美国和德国主导以太坊节点分布

以太坊节点的地理分布显示其在西方市场呈现显著集中态势,这虽保障了高速连接,却也引发了关于区域去中心化的质疑。目前全球分布着12,277个执行层节点和8,059个共识层节点,共同维护着网络的完整性。

美国:以3,203个执行节点(26.09%)和2,380个共识节点(29.53%)位居榜首。德国:全球排名第二,贡献了1,418个执行节点(占比11.55%)和1,281个共识节点(占比15.90%)。中国:在执行层保持着强大的存在感,拥有1,955个节点,占该层总节点数的15.92%。芬兰:展现出高度的共识参与度,拥有503个节点,占共识层市场份额的6.24%。法国:通过459个共识节点(占比5.70%)和402个执行节点(占比3.27%)支持该网络。英国:以511个执行节点(4.16%)和339个共识节点(4.21%)位列顶级行列。尽管排名前三的国家掌控着该网络超过50%的物理基础设施,但其余90多个国家的长尾效应有效缓解了局部风险。新加坡、日本和加拿大等国的广泛参与,确保以太坊始终保持着弹性且全球可访问的协议特性。

什么是以太坊质押?

以太坊质押机制通过权益证明(PoS)方式锁定资产以支持网络共识。参与者运行节点验证交易并保障区块链安全。该机制取代了传统挖旷,为维护协议完整性提供了更节能的解决方案。

该系统采用削减机制惩罚恶意行为或长期停机。用户通过质押资本,向网络诚信作出财务承诺。这种加密经济设计确保任何单一实体攻击协议的成本都将高得难以承受。

此次转型于2022年9月15日的合并升级中最终完成,正式以质押取代挖旷机制。然而,直至2023年4月12日的上海(夏佩拉)升级,通过最终实现质押资产及累积奖励的提取功能,才真正完成了生态系统的构建。

除了简单的奖励之外,质押还引入了独特的流动性衍生品和再质押机会。这些金融层级使资本能够在去中心化金融生态系统中持续发挥生产力。因此,质押构成了以太坊整个经济与安全架构的基础底层。

以太坊定注如何运作?

以太坊质押通过共识机制运作,参与者锁定资产以验证交易、保障网络安全,并获得协议发放的奖励。

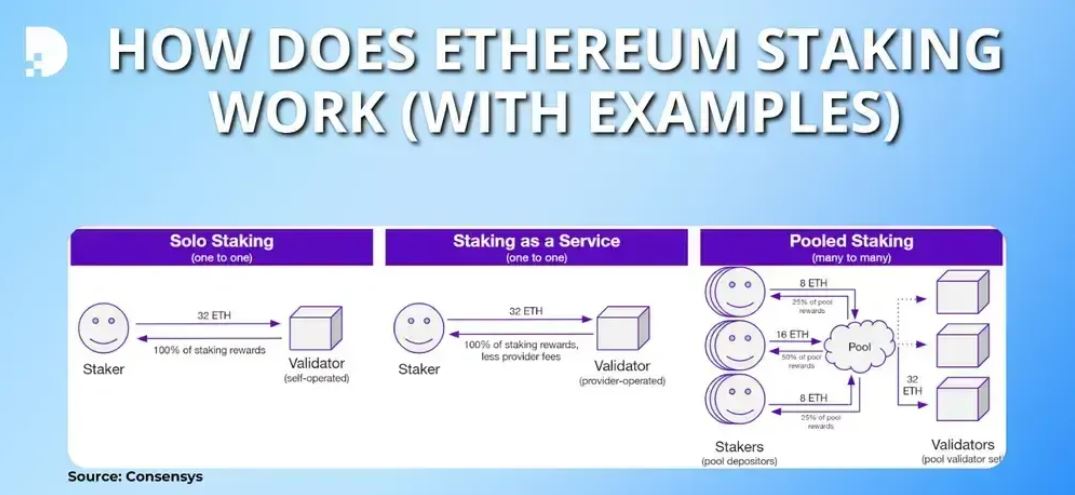

质押主要有以下几种方式:

独立质押:用户运行专用硬件并存入32 ETH,在完全掌控验证者密钥的同时赚取全额奖励。质押即服务:第三方服务商为用户管理技术基础设施和硬件需求,用户只需提供32 ETH并保留私钥。集合质押:参与者向集体池投入任意数量的ETH,使持有量不足32 ETH的用户也能参与质押。流动性质押:用户将获得代表其质押ETH的可交易代币,在持续获取网络质押奖励的同时保持资金流动性。中心化交易所:像币安或Coinbase这样的平台为用户管理整个流程,通过提供简化的界面来换取去中心化。流动性再质押:指将流动性质押代币存入EigenLayer等协议,以获取额外服务并实现增益收益。

押注以太坊能赚多少钱?

质押收益取决于网络活动、总质押ETH量及市场估值。尽管当前3.3%的年化收益率能带来稳定积累,但最终美元收益仍会随以太坊价格表现及当前区块空间的整体需求波动而变化。

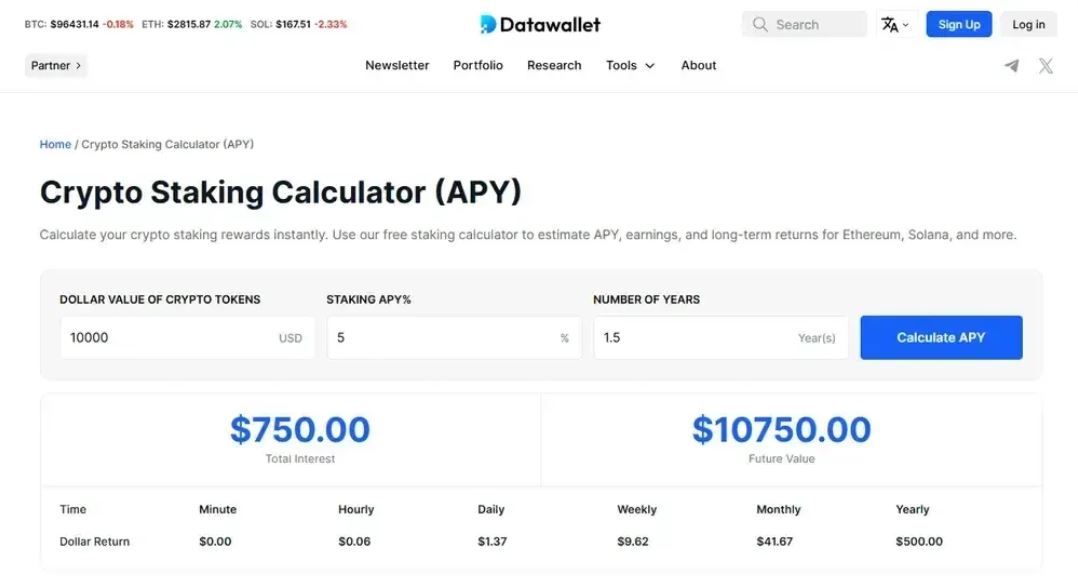

要计算潜在收益,请使用我们的质押计算器,该工具会综合考虑存款规模、年化收益率(APY)及质押期限。例如,质押10,000美元,以5%的年化收益率质押1.5年,将产生750美元利息,使总价值达到10,750美元--尽管在流动性质押代币(LSDs)中,这部分收益将体现为价格增值而非直接支付。

看涨情景:以太坊价格飙升至5000美元

若市场情绪持续向好,且机构投资者通过ETF的买盘需求不减,比特币价格向5000美元迈进将使奖励收益和本金的美元价值呈指数级增长。

本金增值:从3,220美元升至5,000美元,意味着原始本金投资获得了55%的收益。收益率:1 ETH以3.3%的收益率计算,每年可获得0.033 ETH,按当前回了折合165美元。投资组合增长:在更高价格点位实现的复合回报,将在12个月内推动投资组合总值实现指数级增长。看跌情景:市场修正跌破2500美元

当网络效用降低或宏观环境不利时,以太坊价格可能回落。尽管以ETH计价的收益保持稳定,但这些奖励的琺幣估值将相应下降。

美元收入下降:价格跌至2,500美元将使月度奖励的美元价值减少约22%。活动减少:在交易清淡的市场中降低交易手续费,可将总质押年化收益率(APR)推向2.8%的基础水平。未实现亏损:尽管质押者每日积累的ETH代币总量持续增加,其本金仍可能面临暂时性的未实现亏损。以太坊质押的利与弊

以太坊质押虽为获取被动收益和保障网络安全提供了可靠途径,投资者仍需权衡技术与市场驱动的取舍。下表概述了当前质押基础设施固有的主要优势与局限性。

| ETH 质押优势 | ETH 质押的弊端 |

|---|---|

| 持续收益生成通过参与共识机制获取原生ETH奖励,当前平均总年化收益率为3.3%。 | 智能合约漏洞 存放在流动性质押或再质押协议中的资产,若底层代码遭到利用,将面临技术风险。 |

| 网络安全贡献通过验证交易,直接支持以太坊协议的去中心化及加密经济安全性。 | 流动性与锁定期 传统单一质押需要锁定资金,这在市场波动期间可能限制资金的即时调用。 |

| 通过资金池实现低准入门槛通过流动性质押或中心化交易所池参与,无需满足32 ETH的最低要求,任意金额的ETH均可参与。 | 验证者惩罚机制 技术故障或恶意节点可能导致惩罚机制触发,届时质押的ETH将被永久没收。 |

| 复利被动收入通过特定协议自动再投资所获收益,以实现投资组合的长期最大化增长。 | 价格波动风险敞口 当您赚取更多ETH时,在市场整体调整期间,您的本金美元价值可能会大幅波动。 |

2026年以太坊质押预测

Ether.fi首席执行官迈克·西拉加泽向CoinDesk表示,2026年将由"原生加密新银彳产品"定义。他认为这类融合收益与自主托管的服务,将通过让普通用户接触到有机链上金融活动与实用功能,推动加密货币普及的速度超越交易所交易基金(ETF)。

波西多尼亚21资本首席执行官赫苏斯·佩雷斯预测,以太坊将在2026年突破5000美元大关。他认为即将推出的"Fusaka和Glamsterdam"升级将显著提升处理能力,使该网络成为欧洲主要金融市场机构结算的"圣杯"。

Bitget首席分析师RyanLee强调,价格复苏取决于供应量能否"长期锁定"。他指出,当前超过30%的供应量处于质押状态已属可观,但要维持长期动能,必须阻止资本持续流出该生态系统。

The Motley Fool的亚历克斯·卡奇迪预测,以太坊将在2026年受益于"赢家通吃的动态格局"。他认为该网络作为代币化现实世界资产结算层的作用,将迫使机构将巨额资本转移至区块链上。

以太坊质押的风险

质押虽能提供稳定的被动收益,但参与者必须应对若干技术与经济风险,这些风险可能影响其总回报及本金安全。

理解这些陷阱对风险管理至关重要:

削减惩罚:验证者若实施恶意行为(如双重签名或严重违反协议规则),将面临部分或全部质押金没收的处罚。智能合约风险:流动性质押和再质押协议依赖的代码可能存在未被发现的漏洞或潜在的攻击途径。流动性限制:标准解质押流程需等待网络队列处理,这可能导致在市场剧烈波动或崩盘期间无法立即退出。价格波动:您的本金美元价值可能大幅下跌,其跌幅可能超过每年以以太坊计价的3.3%收益率。交易对手方风险:使用中心化交易所存在托管风险,平台破产或监管关闭可能导致资金无法提取。操作复杂性:单人质押者面临因硬件故障、网络中断或节点软件配置与维护不当而损失奖励的风险。闲置泄漏:当网络发生紧急状况时,验证者若长时间处于离线状态,系统将触发自动余额扣除机制,以此促进协议恢复与稳定。我们的建议:始终将安全置于最大收益之上,通过使用多样化的客户端软件和经过审计的协议来降低灾难性削减事件的风险。

最后的想法

以太坊质押仍是该网络去中心化未来最重要的支柱,在提供核心安全保障的同时,为投资者带来可持续的、协议原生的收益。

随着机构采用在2026年趋于成熟,从投机性实验向运营必需性的转变,将推动更深层次的流动性注入质押生态系统。

战略参与者必须持续在收益优化与风险管理之间寻求平衡,方能成功驾驭日益增长的再质押、流动性衍生品及全球监管框架等领域。

以上就是什么是以太坊质押?未来前景如何?2026年以太坊质押十大统计数据与趋势的详细内容,更多关于2026年以太坊质押统计数据与趋势的资料请关注阿里西西其它相关文章!

-

PBE手游卡登录界面-快速解决登录问题 2026-02-02

PBE手游卡登录界面-快速解决登录问题 2026-02-02 -

oyi新手福利:盲盒大放送!下载即领50 USDT! 2025-06-06

oyi新手福利:盲盒大放送!下载即领50 USDT! 2025-06-06 -

幣安新人福利:注册即送100 USDT奖励!仅需1分钟!!! 2025-06-06

幣安新人福利:注册即送100 USDT奖励!仅需1分钟!!! 2025-06-06 -

在线免费看漫画入口-网页版漫画免费阅读直达 2026-02-02

在线免费看漫画入口-网页版漫画免费阅读直达 2026-02-02 -

灵魂画师是什么梗?揭秘网络爆笑涂鸦背后的搞笑真相,看完秒懂! 2026-02-02

灵魂画师是什么梗?揭秘网络爆笑涂鸦背后的搞笑真相,看完秒懂! 2026-02-02 -

舞力全开派对什么时候公测 舞力全开派对手游公测时间 2026-02-02

舞力全开派对什么时候公测 舞力全开派对手游公测时间 2026-02-02 -

吉星派对时装券怎么获得 时装券获取方法 2026-02-02

吉星派对时装券怎么获得 时装券获取方法 2026-02-02 -

九牧之野千人战怎么打 2026-02-02

九牧之野千人战怎么打 2026-02-02